به گزارش کوینگرام به نقل از سایت ارزدیجیتال،

شیوع ویروس کرونا باعث کاهش ارزش شاخصهای سهام، افت قیمت کالاهای اساسی مانند نفت و هرج و مرج در بازارهای مالی سرتاسر جهان شده است. به دنبال تزریق بیش از حد پول توسط بانکهای مرکزی به اقتصادهای آسیبدیده، ارزش ارزهای فیات به شدت افت کرده و رکود اقتصادی بیسابقهای در تمام جهان حکمفرما شده است که بانکهای مرکزی و موسسات مالی توانایی مقابله با آن را ندارند. در چنین شرایطی، افراد باید به دنبال راهی مطمئن برای ذخیره ارزش سرمایه خود باشند. در این مقاله از وبسایت مدیوم، سیلواین سارل (Sylvain Saurel)، تحلیلگر ارزهای دیجیتال، به بررسی تاثیر بحران اقتصادی حال حاضر جهان بر آینده بیت کوین میپردازد و شرایط فعلی را به نفع بیت کوین میداند.

بحران جهانی اقتصاد که به تازگی آغاز شده است، کاملا از آنچه که جهان در سال ۲۰۰۸ و یا حتی سال ۱۹۲۹ تجربه کرد متفاوت است. در دو بحران قبلی، هر بار بحرانی مالی منجر به یک بحران اقتصادی شده بود.

اما امروز سازوکار این بحران متفاوت است. این یک بحران سلامتی، یعنی ویروس همهگیر کرونا است که باعث ایجاد بحرانی اقتصادی شده است و به نوبه خود میتواند آغازگر بحرانی مالی نیز باشد.

در این بحران اقتصادی چیزی که بیسابقه است، سرعت وقوع اتفاقات است. به جز دوران جنگها و درگیری بین کشورها، جهان هرگز چنین رکود اقتصادی به خود ندیده بود، رکودی که انتظار میرود در سال جاری تولید ناخالص داخلی بزرگترین اقتصادهای جهان را بین ۵ تا ۱۰ واحد تنزل دهد.

بانکهای مرکزی سعی میکنند به هر قیمتی خود را نجات دهند

در بحران سال ۲۰۰۸، بانکهای مرکزی پس از چندین ماه اتلاف وقت دست به اقداماتی زدند. اما اکنون، با توجه به تجربه سال ۲۰۰۸ و همچنین پیشبینی فاجعه پیشرو، بانکهای مرکزی این بار تصمیم گرفتند بلافاصله و بدون فوت وقت وارد عمل شوند. به عنوان مثال، فدرال رزرو ایالات متحده اعلام کرد که برنامه ارائه تسهیلات کمّی (چاپ پول) نامحدودی در دستور کار دارد.

سیستمهای پولی و مالی هر هزینهای را که لازم باشد پرداخت میکنند تا از این بحران جان سالم به در ببرند.

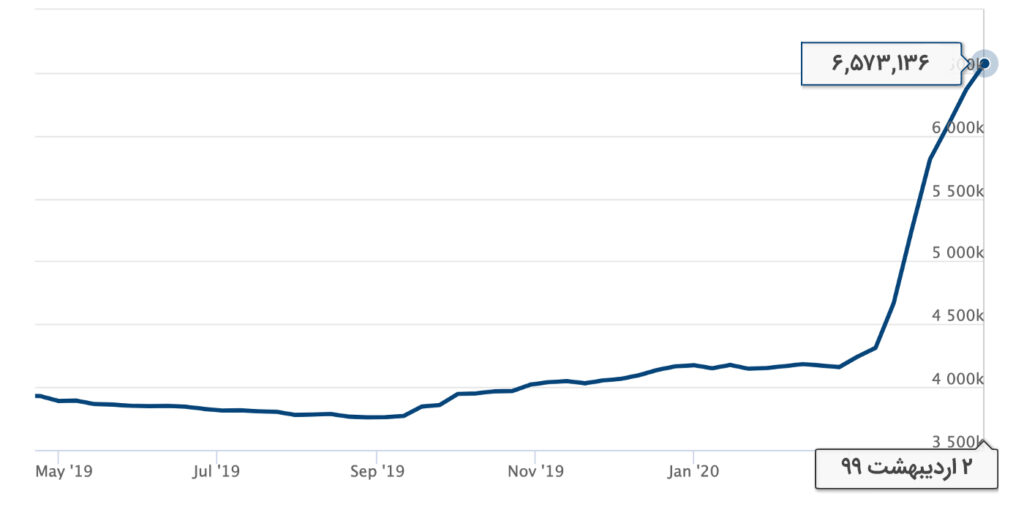

در حال حاضر، فدرال رزرو بین ۲ مارس تا ۱۳ آوریل (۱۲ اسفند تا ۲۵ فروردین) عرضه پول در گردش را تا حدود ۸ درصد افزایش داده است.

افزایش ۸ درصدی پول در گردش طی فقط ۵ هفته

با چنین سرعت دیوانهواری، میزان دلار در گردش تا پایان سال ۲۰۲۰ ممکن است حتی به ۳۰ تریلیون دلار برسد. در چنین دنیایی که همه چیز در حال واژگون شدن است، هیچ چیز دیگر غیرممکن به نظر نمیرسد.

در رقمی خیرهکنندهتر، ترازنامه مالی فدرال رزرو طی همین مدت ۵۵ درصد افزایش یافته است.

افزایش ۵۵ درصدی ترازنامه مالی طی فقط ۶ هفته

احتمالا میدانید که فدرال رزرو تنها بانک مرکزی نیست که دست به چنین اقداماتی زده است. بسیاری دیگر از بانکهای مرکزی بزرگ در جهان، سیاستهای ارائه تسهیلات مالی مشابهی را پیش گرفتهاند که با اقدامات بانک مرکزی اروپا و بانک جمهوری چین آغاز شد.

نگرانکنندهترین مسئله این است که با وجود تمام این تلاشها، بازارهای مالی هنوز نتوانستهاند حتی اندکی به وضعیت پیش از بحران خود بازگردند.

پس از اینکه فدرال رزرو اعلام کرد تا جایی که لازم است دلار ایالات متحده چاپ خواهد کرد، شاخصهای داو جونز و S&P500 تا حدی بهبود یافتهاند. با این حال، این بهبود کاذب و ساختگی است.

بانکهای مرکزی مجبور هستند اقدامات بیشتری انجام دهند

فدرال رزرو باید برای جلوگیری از سرایت رکود اقتصادی به دیگر بخشهای اقتصاد، اقدامات اساسیتری انجام دهد.

به عنوان مثال، آمار بیکاری در ایالات متحده هفتهبههفته بدتر میشود. از ابتدای شیوع ویروس کرونا ۳۵ میلیون نفر به تعداد بیکاران در ایالات متحده افزوده شده است. نرخ بیکاری در این کشور در حال حاضر بیش از ۲۰ درصد است، در حالیکه این میزان در پایان فوریه ۲۰۲۰ (اوایل اسفند ۹۸) تنها ۳.۵ درصد بود.

تعداد شرکتها، بیمارستانها و حتی اداراتی که در آستانه ورشکستگی قرار گرفتهاند رو به افزایش است. مقامات ایالات متحده دائما در حال تصویب برنامههای اضطراری برای واکنش به تمام این درخواستهای مساعدت مالی هستند.

ایالات متحده همچنین لایحه بسته مشوق مالی ۲ تریلیون دلاری را به تصویب رسانده که شامل ارسال چک ۱,۲۰۰ دلاری به هر آمریکایی است. این بسته، بدهیهای ایالات متحده را به ۲۴ تریلیون دلار افزایش میدهد. شکاف بین بازارهای مالی و اقتصادِ واقعی نگرانکننده است.

پس از اینکه در روز دوشنبه ۲۰ آوریل ۲۰۲۰ (۱ اردیبهشت) قیمت نفت خام وست تگزاس اینترمیدیت برای قراردادهای آتی که موعد سررسید آنها ماه می (خرداد) بود منفی شد، دیگر هیچ چیز در این جهان منطقی به نظر نمیرسد.

فدرال رزرو میخواهد امکان خرید سهام داشته باشد

در چنین شرایطی، صداهایی از فدرال رزرو به گوش میرسد که خواستار اعطای امتیاز انحصاری به برخی موسسات معتبر برای گسترش یافتن در آینده نزدیک هستند.

رئیس سابق فدرال رزرو، جنت یلن (Janet Yellen) به طور جدی در حال تلاش برای ایجاد تغییر در مقررات است. او اخیرا در مصاحبهای توضیح داد:

ارائه امکان خرید سهام به فدرال رزرو، تغییری اساسی خواهد بود. به عقیده من این کار در حال حاضر لازم نیست. من فکر میکنم مداخله برای حمایت بازارهای اعتباری واجبتر است. اما در بلندمدت، ایده بدی نیست که کنگره در امکانات فدرال رزرو در مورد داراییهایی که میتواند داشته باشد، تجدید نظر کند.

جنت یلن برای اینکه دوباره به بازارها اطمینان خاطر بدهد اظهار داشت که در حال حاضر دیگر نیازی نیست تا این اندازه جلو برویم. با این حال، اگر عقیده او را مد نظر قرار دهیم، فدرال رزرو در آینده باید بتواند داراییهای بیشتری بخرد.

اگر شرایط به همین شکل پیش برود، ملیشدن بازارهای سهام در آینده اجتنابناپذیر است. فدرال رزرو، با امکاناتی که در حال حاضر در اختیار دارد میتواند یک حباب سوداگرانه واقعی در بازارهای مالی به وجود آورد. این درواقع چیزی است که در حال حاضر با عدم تطابق بین اقتصاد حقیقی و بازارهای مالی در حال وقوع است.

افراد کمبضاعت به روشی جایگزین برای محافظت از خود احتیاج دارند

رویهای که فدرال رزرو برای چاپ و توزیع پول در حجم بالا به عنوان بستههای حمایتی پیش گرفته است، تحت عنوان اثر کانتیلون (Cantillon Effect) شناخته میشود. اثر کانتیلون به تغییرات قیمت کالاها و خدمات در اثر تغییر در عرضه پول گفته میشود.

عواقب چنین اقداماتی مثل همیشه یکسان هستند؛ ثروتمندتر شدن افراد ثروتمند و کمبضاعتتر شدن افراد فقیر. به طور خلاصه، سیستم پولی و مالی کنونی به طور پیوسته در حال گسترش نابرابری است.

در چنین شرایطی، افراد کمبضاعت به دنبال جایگزینی برای محافظت از آنچه که دارند هستند. کاهش بهای دلار ایالات متحده و سایر ارزهای فیات به ضرر افرادی خواهد بود که بخش زیادی از ثروت خود را در قالب پول نقد در اختیار دارند. نکته جالب اینجاست که اغلب افراد فقیر سرمایه خود را در قالب پول نقد نگه میدارند.

شهروندان کمبضاعت برای محافظت از خود در برابر کاهش بهای ارز باید به دنبال پناهگاهی امن باشند. چندین قرن است که جهان به طلا به چشم یک پناهگاه امن نگاه میکند.

شوربختانه، طلا نقاط ضعفی نیز برای افراد کمبضاعت دارد، از جمله مشکلاتی در تقسیمپذیری، قابلیت حمل، قابلیت تشخیص و دوام.

مشکلات تقسیمپذیری و قابلیت حمل، طلا را کاملا از دسترس این افراد دور نگه میدارد.

بیت کوین به عنوان یک جایگزین مهم در حال ظهور است

خوشبختانه، بیت کوین در نتیجه بحران اقتصادی قبلی در سال ۲۰۰۸ به وجود آمد. اکنون چندین سال است که بیت کوین اثبات کرده است که میتواند پناهگاه امنی در زمان بحران باشد.

مزیت بیت کوین نسبت به طلا این است که میتوان آن را در مقادیر بسیار اندک خریداری کرد و ذخیره آن بسیار ساده است. علاوه بر این، بیت کوین بسیار کمیابتر از طلا است.

حتی اگر بیت کوین هنوز آماده جایگزینی ارزهای فیاتی مانند دلار ایالات متحده برای مصرف زندگی روزمره نباشد، این ارز دیجیتال در حال حاضر راهحلی پایدار به عنوان یک ذخیره ارزش است.

با مبادله ارزهای فیات با بیت کوین، شما میتوانید آنچه را که دارید تحت کنترل داشته باشید. تا زمانی که در کیف پولهای سختافزاری خود به شکلی ایمن بیت کوین ذخیره کرده باشید، هیچ دخل و تصرفی در داراییهای شما ممکن نخواهد بود.

بنابراین، بیت کوین نه تنها به لطف سیاست منحصربهفرد پولیاش به عنوان پوششی علیه کاهش بهای ارز عمل میکند، بلکه به شما اجازه میدهد تا به روش خودتان زندگی کنید. بیت کوین یک دارایی گرانبها و ترکیبی از مزایای مختلف است.

بیت کوین، آرام اما مطمئن، برگ برنده خود را رو میکند. بحران اقتصادی کنونی اهمیت بیت کوین را به عنوان یک ذخیره ارزش هرچه بیشتر برجسته خواهد کرد و بحران اقتصادی بعدی در چند سال آینده میتواند بیت کوین را تبدیل به یک ابزار پرداخت کند. دیر یا زود، بیت کوین راه خود را به جریان اصلی و مصارف روزمره خواهد گشود.

منبع: