سرمایهگذاران نهادی برای اطمینان از سرمایهگذاری خود در صنعت ارزهای دیجیتال، به تضمینهای نظارتی نیاز دارند. مقامات مالی در سراسر جهان در حال تشدید مقررات مربوط به صنعت ارزهای دیجیتال هستند. افزایش قوانین و مقررات، استانداردهایی را ایجاد میکند که ارتکاب جرم و امکان کلاهبرداری را برای مجرمان دشوارتر کرده و در عین حال پذیرش ارزهای دیجیتال در بین سرمایهگذاران نهادی را نیز تقویت میکند.

در ۵ اکتبر سال ۲۰۲۱، بیت کوین از مرز ۵۰,۰۰۰ دلار عبور کرد. پس از آن بسیاری بهدنبال این هستند که با بررسی تحلیلهای تکنیکال ببینند که این ارز دیجیتال آمادگی عبور از سقف قبلی خود یعنی ۶۸,۰۰۰ دلار را دارد یا خیر. اما مهمتر از این موضوع، بررسی عوامل تأثیرگذار دیگری است که تا پیش از این در صنعت ارزهای دیجیتال وجود نداشته است.

بررسی عوامل مؤثر در صنعت ارزهای دیجیتال، ما را به این سؤال میرساند که آیا ممکن است در آستانه پذیرش ارزهای دیجیتال ازسوی نهادها باشیم؟ در ادامه این مطلب که با کمک مقالهای از وبسایت کوینشیرز (CoinShares) نوشته شده است، سه مورد از این عوامل و تأثیر آنها در پذیرش ارزهای دیجیتال ازسوی نهادها را بررسی میکنیم.

قانونگذاری

قانونگذاران در واشنگتن و سراسر جهان در تلاش هستند تا راهی برای ایجاد قوانین و دستورالعملهایی را برای ایمنتر کردن ارزهای دیجیتال پیدا کنند. این قانونگذاری، امنیت بیشتری برای سرمایهگذاران و جذابیت کمتری برای مجرمان سایبری ایجاد خواهد کرد.

جفری وانگ (Jeffrey Wang)، رئیس بخش آمریکا در گروه آمبر (Amber Group)، یک شرکت مالی مرتبط با ارز دیجیتال مستقر در کانادا، در این خصوص میگوید:

قانونگذاری احتمالاً یکی از بزرگترین فوریتها در صنعت ارزهای دیجیتال در سطح جهان است. ما از مقررات واضح و صریح بسیار استقبال میکنیم.

چین در ماه سپتامبر اعلام کرد که تمام تراکنشهای ارزهای دیجیتال در این کشور غیرقانونی است. آنها اعلام کردند که عملاً هرگونه فعالیت مرتبط با صنعت ارزهای دیجیتال در مرزهای چین را متوقف میکند. در ایالات متحده، قوانینی منعکنندهای به این صراحت وجود ندارد. اخیراً هم اظهارات امیدوارکنندهای ازسوی مسئولان و قانونگذاران درباره این حوزه به گوش میرسد.

جروم پاول (Jerome Powell) رئیس خزانهداری آمریکا، اخیراً گفته است که «هیچ قصدی» برای ممنوعیت ارزهای دیجیتال در ایالات متحده ندارد. رئیس کمیسیون بورس و اوراق بهادار آمریکا، گری گنسلر (Gary Gensler) نیز بهطور مداوم در مورد نقش آژانس خود و کمیسیون معاملات آتی کالا در نظارت بر این صنعت اظهارنظر میکند.

گنسلر اخیراً تا جایی پیش رفت که گفت: «اگر مقررات سختگیرانهتری وضع نشود، سرمایهگذاران احتمالاً آسیب خواهند دید» علاوه بر این، IRS (سازمان خدمات درآمد داخلی) نیز علاقه آشکاری دارد که سرمایهگذاران امکان ارائه گزارش موجودی ارز دیجیتال خود را هنگام ثبت مالیات داشته باشند. بنابراین، وجود قوانین مناسب میتواند تشخیص موارد فرار مالیاتی در این حیطه را برای IRS آسانتر کند.

علاوه بر این، قوانین نظارتی میتواند بر قیمت ارزهای دیجیتال در این بازار بیثبات نیز تأثیر بگذارد و تا حدی از نوسانات پیشبینینشده آن بکاهد. بهطور کلی، بسیاری از کارشناسان معتقدند قانونگذاری تصمیم مناسبی برای این صنعت است. بن وایس (Ben Weiss)، مدیرعامل و یکی از همبنیانگذاران کوین فلیپ (CoinFlip)، پلتفرم خریدوفروش و شبکه خودپرداز ارزهای دیجیتال، در این خصوص میگوید:

قانونگذاری اعتماد مردم نسبت به ارزهای دیجیتال را بیشتر میکند. اما من فکر میکنم مسئله این است که باید برای آن وقت بگذاریم و آن را بهدرستی انجام دهیم.

پیشرفت امیدوارکننده بعدی که در حوزه قانونگذاری رخ داده است، پذیرش صندوق قابل معامله در بورس (ETF) بیت کوین است. این پیشرفت نشاندهنده استفاده از یک روش مرسوم در بازار برای سرمایهگذاری در ارزهای دیجیتال است. از سوی دیگر صندوق قابل معامله بیتو (BITO) به سرمایهگذاران اجازه میدهد تا مستقیماً از کارگزاریهای که قبلاً در آنها حساب داشتهاند، ارز دیجیتال خریداری کنند.

در سالهای اخیر پذیرش ETF موردتوجه توجه کمیسیون بورس و اوراق بهادار آمریکا قرار گرفته بود، اما بیتو اولین صندوقی است که موفق شد این تأییدیه را کسب کند. اعطای مجوز به این صندوق و پذیرش سایر ETF، چراغ سبزی برای سرمایهگذاران نهادی است و موجب جذب بسیاری از آنها به این صنعت خواهد شد.

پذیرش

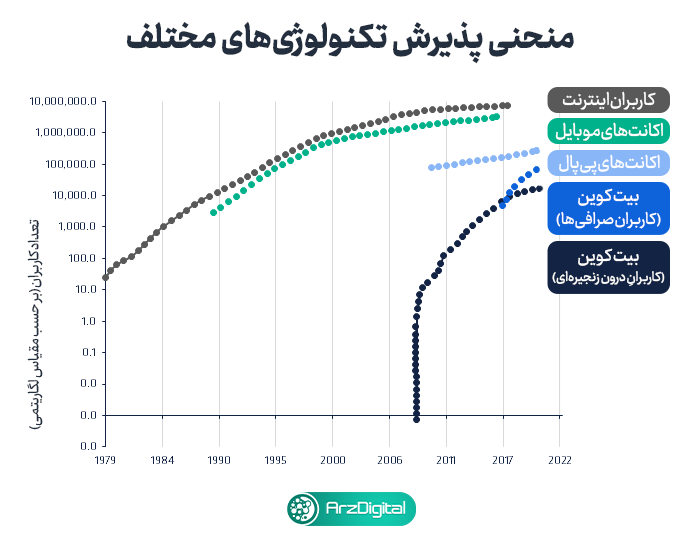

هم حامیان و هم مخالفان بیت کوین، اخیراً آن را به اینترنت در سال ۱۹۹۷ تشبیه کردهاند. بیت کوین با نرخ رشد سالانه ۱۱۳ درصدی، در مقایسه با رشد ۶۳ درصدی اینترنت در آن زمان، در جایگاه بالاتری قرار گرفته است. حتی اگر نرخ پذیرش بیت کوین نسبت به اینترنت نیز کند شود، بازهم تعداد کاربران آن به یک میلیارد نفر تا سال ۲۰۲۴ و ۴ میلیارد تا سال ۲۰۳۰ خواهد رسید.

با وجود مؤسساتی مانند ویزا (Visa)، مسترکارد (Mastercard)، پیپال (Paypal)، بانک نیویورک ملون (BNY Mellon)، مورگان استنلی (Morgan Stanley)، گلدمن ساکس (Goldman Sachs) و جی پی مورگان (JP Morgan) حمایتهای نهادی ادامه خواهد داشت. اما این احتمال نیز وجود دارد که برخی از آنها موضع خود را در برابر بیت کوین تغییر دهند؛ هرچند این احتمال بعید به نظر میرسد.

در ۸ سپتامبر ۲۰۲۱، السالوادور بهعنوان اولین کشور، بیت کوین را به عنوان یک ارز قانونی پذیرفت و همان طور که اخبار و اطلاعات نشان میدهد، مطمئناً آخرین آنها نخواهد بود.

تخمین زده میشود که بیش از ۵۰ درصد از مردم السالوادور اکنون از کیف پول دولتی ارز دیجیتالِ چیوو (Chivo) استفاده میکنند. این در حالی است که تنها حدود ۳۰ درصد از مردم دارای حساب بانکی هستند.

طبق گزارش اخیر بانک جهانی، تقریباً ۱.۷ میلیارد نفر به حساب بانکی دسترسی ندارند، با این حال ۱.۱ میلیارد نفر از آنها تلفن همراه دارند. از مدتها پیش این روایت مطرح شده است که ارزهای دیجیتال میتوانند راه حلی برای بانکداری بدون استفاده از بانک ارائه کنند. بانک جهانی در سال ۲۰۱۸ گزارش داد که ارزش کل بازار جهانی حواله، به ۶۸۹ میلیارد دلار افزایش یافته است که ۵۲۸ میلیارد دلار آن به کشورهای در حال توسعه تعلق دارد.

علاوه بر دستگاههای خودپرداز چیوو که در السالوادور نصب شده است و کارمزدی دریافت نمیکند، ۵۰ دستگاه خودپرداز چیوو دیگر نیز در حال حاضر در سراسر ایالات متحده آمریکا نصب شده است. در حال حاضر حدود ۲.۳ میلیون نفر از اهالی السالوادور در امریکا زندگی و کار میکنند. تخمین زده میشود که ساکنان این کشور سالانه حدود ۴۰۰ میلیون دلار را صرف کارمزد حواله کنند.

با وجود دستگاههای خودپرداز جدیدی که به این افراد امکان میدهد پرداختهای سریع و بدون کارمزد را به آن سوی مرزها داشته باشند میتوان شاهد اولین مورد در بهبود وضعیت یک سیستم مالی قدیمی و پرهزینه باشیم که در آن از فناوری بلاک چین استفاده شده است.

علاوه بر السالوادور، اوکراین نیز برنامههای خود را برای قانونی کردن بیت کوین و ارزهای دیجیتال اعلام کرده است. با توجه به اینکه کوبا، برزیل و پاراگوئه همگی در حال اقدام برای پذیرش این فناوری هستند.

بر اساس جدیدترین نظرسنجی انجام شده با محوریت سرمایهگذاری نهادی، مشخص شد که حدود ۴۰۰ میلیارد دلار از داراییها، تحت مدیریت نهادی قرار دارد. این اعداد، نشانگر نرخ رو به رشدی مشارکت نهادها در این زمینه است.

در حال حاضر داراییهای دیجیتال حدود ۱.۱٪ از داراییهای تحت مدیریت (AuM) را تشکیل میدهند. البته این میزان با توجه به نوع سرمایهگذاران نهادی، متفاوت است.

از میان شرکتکنندگان در این نظرسنجی، برخی از نهادها گزینه سرمایهگذاری نکردهایم را انتخاب کرده بودند. ۲۱ درصد آنها موضوع مقررات و قوانین را بهعنوان دلیل اصلی سرمایهگذاری نکردن برشمرده بودند. گزینه بعدی و مرتبط با قوانین، محدودیتهای مشارکتی بود که ۱۹ درصد از آرا را بهخود اختصاص داده بود. نوسانات قیمتی نیز همچنان یک دغدغه بزرگ در میان سرمایهگذاران است. مورد دلگرمکننده این است که تعداد اندکی از شرکتکنندگان در نظرسنجی، داراییهای دیجیتال را فاقد اصول اساسی دانسته بودند.

شرایط در سطح کلان

با سختتر شدن وضعیت اشتغال و در نتیجه افزایش دستمزدها بههمراه افزایش قیمت کالاها در سراسر جهان، این احتمال تقویت شده که احتمالاً یک مشکل تورمی بزرگ در حال نمایان شدن است.

در این شرایط، سرمایهگذاران بر اساس چشمانداز تورم به دو مکتب فکری تقسیم میشوند: دستهِ اول، آنهایی که معتقدند اثرات تورم ماهیت گذرایی دارد و گروه دوم سرمایهگذارانی که افزایش تورم را تهدیدی برای ثبات اقتصاد میبینند.

از نظر مفهومی، بیت کوین پوششی در برابر تورم است. این همان چیزی است که از نظر یک اقتصاددان «دارایی واقعی» نامیده میشود؛ دارایی با عرضه محدود و مشخص که به دلار آمریکا قیمت گذاری میشود.

اگر عرضه دلار آمریکا یا هر ارز فیات دیگری در حال افزایش باشد، این موضوع محتمل است که قیمت بیت کوین برخلاف سایر ارزهای فیات افزایش یابد، حتی اگر قدرت خرید آن راکد بماند.

رابطه بین بیت کوین و تورم در حال حاضر بهتر از رابطه بین طلا و تورم است

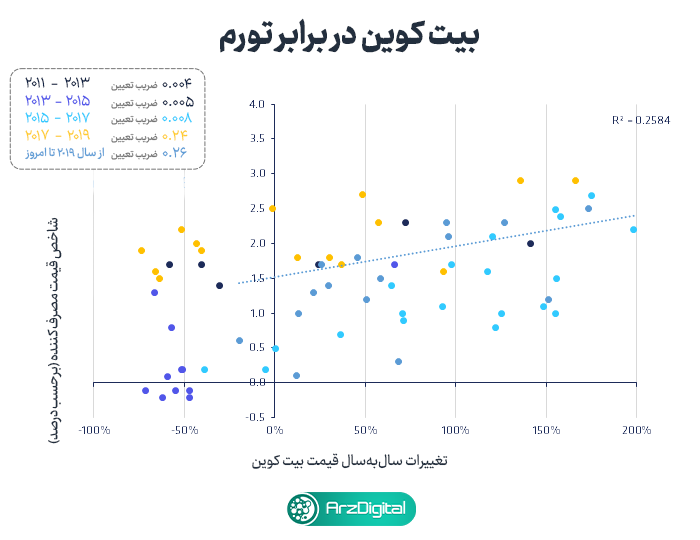

دادهها نشان میدهد که بیت کوین نقش خود را بهعنوان یک سد تورمی آغاز کرده است. اگر به تغییرات قیمت نسبت به تغییرات نرخ تورم طی دورههای دو ساله از زمان ایجاد آن در سال ۲۰۰۹ توجه کنیم، میبینیم که این رابطه با ضریب تعیین (R-Square) فعلی ۰.۲۶ (از سال ۲۰۱۹ تا امروز) در حال بهبود است. همچنین دادهها نشان میدهند که رابطه بین بیت کوین و تورم در حال حاضر بهتر از رابطه طلا و تورم است.

افزایش قیمت انرژی، نرخ بازنشستگی و خطرات ناشی از افزایش بیشتر دستمزدها، موجب شده است تا تورم بالاتر همچنان بهعنوان یک خطر بالقوه باقی بماند. البته نمیتوان با قاطعیت گفت که دقیقاً در ۵ سال آینده چه اتفاقی برای تورم رخ خواهد داد. بنابراین افزودن بیت کوین و سایر «داراییهای واقعی» بهمنظور محافظت از سبد سرمایهگذاری در برابر خطرات ادامهدارِ تورم اَفسار گُسیخته، اقدامی محتاطانه محسوب میشود.

سناریوهای قیمت بیت کوین

پیشتر بهطور گسترده در مورد ارزش بیت کوین صحبت کردهایم. اما اکنون فرصت خوبی است که رویکرد کل بازار را مجدداً مرور کنیم. جریان صندوقهای سرمایهگذاری نشان میدهد که بیت کوین شروع به بلعیدن سهم بازار طلا کرده و در حال حاضر ۹.۱ درصد از سهم بازار طلا را به خود اختصاص داده است.

اخیراً شاهد بودیم که گری گنسلر، رئیس SEC گفته بود:

همان طور که برخی در طلا سرمایهگذاری میکنند بیت کوین هم، اکنون ذخیرهی ارزشی است که مردم تمایل دارند در آن سرمایهگذاری کنند.

این امر ماهیت بیت کوین را بهعنوان یک «دارایی واقعی» اثبات میکند. از آنجایی که خطرات تورم در کوتاهمدت احتمالاً تشدید خواهند شد، بنابراین دیدن افزایش بهای بیت کوین و تصاحب جایگاههای بالاتر بازار توسط طلا در آینده، موضوع چندان عجیبی نخواهد بود.

با نزدیک شدن به پایان سال، واضح است که مجموعهای از رویدادهای بالقوهِ حمایتیِ قیمت مانند بحث افزایش شفافیتهای نظارتی، ریسکهای تورمی، پذیرش و تمایل بیشتر سرمایهگذاران به ارزهای دیجیتال میتواند به بهبود این روند کمک کند. این عوامل در عین حال زمینه را برای مشارکت هرچه بیشتر سرمایهگذاران نهادی در این نوع از داراییها نیز فراهم خواهد کرد.

منبع: